Analyse des données financières du premier trimestre 2018

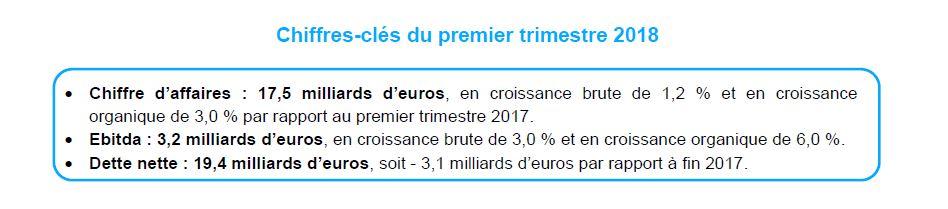

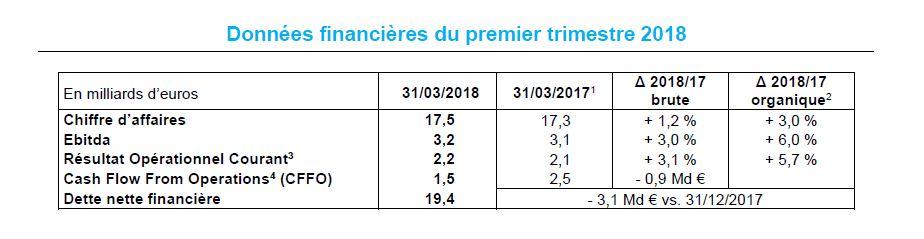

Chiffre d’affaires de 17,5 milliards d’euros

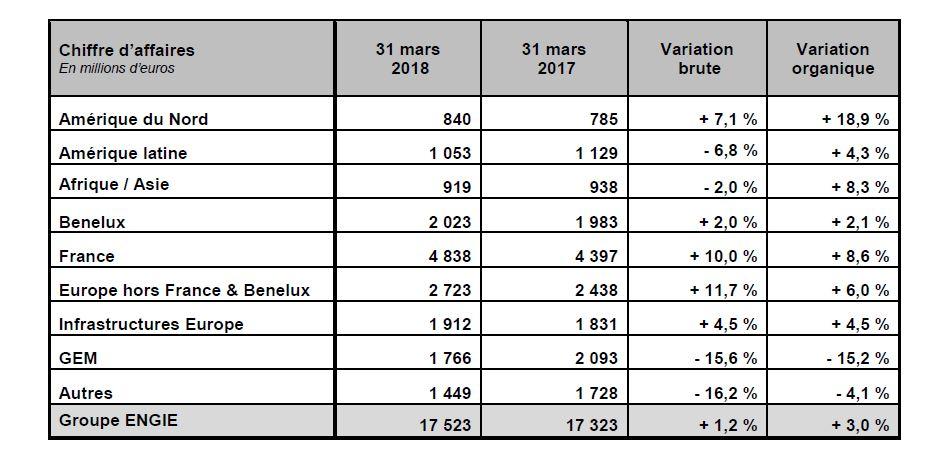

Le chiffre d’affaires au 31 mars 2018 s’élève à 17,5 milliards d’euros, en variation de + 1,2 % en brut et de + 3,0 % en organique.

Cette progression s’explique notamment par la forte augmentation de la production d’électricité d’origine renouvelable en France et en Belgique, par la progression des ventes de gaz et d’électricité sur le segment des particuliers en France, par les mises en service d’actifs en Amérique latine et par l’effet température favorable pour les infrastructures de distribution de gaz en France. La progression du chiffre d’affaires est aussi portée par les acquisitions récentes, notamment les nouvelles contributions de deux centrales hydroélectriques au Brésil, de la société de services Talen aux Etats-Unis et de la société de rénovation de bâtiments Keepmoat Regeneration au Royaume-Uni. Ces effets ont été partiellement compensés par un impact change négatif, en particulier imputable à la dépréciation du real brésilien et du dollar US face à l’euro, par des conditions de marché moins favorables pour les activités thermiques en Europe au premier trimestre 2018, par une baisse des prix captés de la production nucléaire et hydroélectrique en Belgique et en France, ainsi que par l’effet périmètre négatif lié aux cessions (en particulier des actifs thermiques en Australie, en Pologne et au Royaume-Uni).

Plus de détails sur l’évolution du chiffre d’affaires par segment sont disponibles en pages 7 et 8.

Ebitda de 3,2 milliards d’euros

L’Ebitda de la période s’élève à 3,2 milliards d’euros, en variation de + 3,0 % en brut et de + 6,0 % en organique principalement pour les raisons évoquées pour le chiffre d’affaires. La forte hausse de l’Ebitda est également due à une augmentation des marges de + 30 points de base dans les activités de services et aux très bonnes performances des activités de gaz midstream dans un contexte de marché favorable en Europe.

Selon les segments, la performance de l’Ebitda est contrastée :

- L’Ebitda du segment Amérique du Nord est en forte hausse grâce à la bonne performance des activités renouvelables au Canada et à l’effet positif des températures aux Etats-Unis.

- L’Ebitda du segment Amérique latine est en légère baisse en brut, en raison de l’impact négatif des taux de change suite à la dépréciation du real brésilien et du dollar US face à l’euro, effet qui a été partiellement compensé par la contribution additionnelle des deux centrales hydroélectriques au Brésil (Jaguara, 424 MW, et Miranda, 408 MW). La croissance organique est significative et provient de la mise en service d’actifs éolien (Santa Monica, 97 MW) et solaire (Assu, 30 MW) au Brésil ainsi que d’augmentations tarifaires au Mexique et en Argentine dans la distribution de gaz./li>

- L’Ebitda du segment Afrique / Asie est en baisse significative du fait d’un impact change négatif lié aux dépréciations du dollar australien, du dollar US et du thaï baht face à l’euro, des effets de périmètre consécutifs à la vente, en Australie, de la centrale charbon Loy Yang B en janvier 2018 et de la fermeture de la centrale à charbon Hazelwood en mars 2017. Ces effets sont partiellement compensés par la production thermique en Thaïlande et en Turquie et par l’augmentation des prix de l’électricité en Australie.

- L’Ebitda du segment Benelux est stable, les effets du plan de performance « Lean 2018 » et la bonne performance des activités de commercialisation d’énergie et de production d’électricité d’origine renouvelable en Belgique étant compensés par la baisse de l’Ebitda des activités nucléaires induite par la diminution des volumes produits (environ - 4 %) et des prix captés.

- L’Ebitda du segment France est en forte hausse grâce à l’augmentation de la production électrique renouvelable d’origine hydraulique et éolienne et à la hausse des ventes de chaleur des activités de réseaux en lien avec l’effet température positif. Ces effets positifs permettent de compenser une baisse des marges dans les activités de commercialisation aux particuliers, cette baisse étant due aux coûts croissants des Certificats d’Economies d’Energie qui seront transférés aux clients finals à terme. Cette performance des activités BtoC au premier trimestre n’est pas représentative de la dynamique attendue sur l’année.

- L’Ebitda du segment Europe hors France et Benelux est en recul à cause de la baisse, en Roumanie, des volumes distribués et des tarifs régulés de distribution à partir d’avril 2017, de la cession des activités de distribution en Hongrie intervenue en janvier 2018 et d’un effet change négatif sur la livre sterling et le leu roumain ; ces effets sont partiellement compensés par l’acquisition de Keepmoat Regeneration (rénovation des bâtiments au Royaume-Uni) et le démarrage de l’activité de ventes d’énergie aux particuliers en juin 2017 au Royaume-Uni.

- L’Ebitda du segment Infrastructures Europe est en légère baisse, principalement sous l’effet, en France, de la réduction des capacités souscrites de stockage combinée à l’impact négatif des évolutions tarifaires des infrastructures de transport de gaz et des terminaux méthaniers, que compense partiellement l’effet climat favorable.

- L’Ebitda du segment GEM (Global Energy Markets) est en forte hausse principalement grâce aux très bonnes performances des activités de gaz midstream dans un contexte de marché favorable en Europe au premier trimestre 2018, alors que le premier trimestre 2017 était marqué par des difficultés d’approvisionnement dans le sud de la France.

- L’Ebitda du segment Autres est en décroissance brute sous l’effet de la cession, en 2017, des activités de production d’électricité thermique au Royaume-Uni et en Pologne, et en décroissance organique principalement du fait de la baisse des activités aval de ventes de gaz et d’électricité aux professionnels en France et des conditions de marché favorables exceptionnelles en 2017 pour les activités thermiques en Europe.

Résultat opérationnel courant de 2,2 milliards d’euros

Le résultat opérationnel courant s’élève à 2,2 milliards d’euros, en progression de + 3,1 % en brut et de + 5,7 % en organique par rapport à fin mars 2017 pour les raisons évoquées pour l’Ebitda, les amortissements restant stables par rapport au premier trimestre 2017.

Dette nette financière de 19,4 milliards d’euros

Au 31 mars 2018, la dette nette financière s’établit à 19,4 milliards d’euros, en baisse de - 3,1 milliards d’euros par rapport à fin 2017, principalement du fait des effets du programme de rotation de portefeuille (- 2,6 milliards d’euros) avec notamment la finalisation de la vente des activités d’exploration-production en février 2018.

Le cash flow des opérations (CFFO) s’élève à 1,5 milliard d’euros sur le premier trimestre 2018, en baisse de 0,9 milliard d’euros par rapport au 31 mars 2017. Cette évolution d’une année sur l’autre traduit en particulier la normalisation de la variation de besoin de fonds de roulement de - 1,1 milliard d’euros (notamment liée aux appels de marge et aux instruments financiers dérivés).

A fin mars 2018, le ratio dette nette financière / Ebitda s’élève à 2,1x, très inférieur à l’objectif d’un ratio inférieur ou égal à 2,5x. Le coût moyen de la dette brute est en légère baisse par rapport à fin décembre 2017 à 2,53 %.

Le ratio dette nette économique / Ebitda5 s’établit à 3,6x, en amélioration (5) par rapport à fin 2017 (3,8x).

Le repositionnement réussi d’ENGIE

ENGIE finalise son plan de transformation 2016-2018 reposant sur ses trois programmes :

- sur le programme de rotation de portefeuille (objectif de cessions de 15 milliards d’euros d’impact dette nette sur 2016-18), le Groupe a annoncé, à ce jour, des cessions pour 13,2 milliards d’euros (6) (soit environ 90 % du programme total) dont 11,6 milliards d’euros sont déjà finalisés ;

- sur le programme d’investissements, la totalité des 14,3 milliards d’euros (6) d’investissements de croissance prévus sur 2016-18 ont été investis ou sécurisés à fin mars 2018 ;

- sur le programme de performance « Lean 2018 », à fin mars 2018, 1,0 milliard d’euros (6) de gains nets au niveau de l’Ebitda ont été réalisés. A ce jour, le Groupe a identifié la totalité des actions à mettre en oeuvre pour atteindre l’objectif de 1,3 milliard d’euros d’économies à fin 2018.

Objectifs financiers (7) 2018

Le Groupe confirme ses objectifs financiers pour 2018 :

- un résultat net récurrent part du Groupe compris entre 2,45 et 2,65 milliards d’euros. Cet objectif repose sur une fourchette indicative d’Ebitda de 9,3 à 9,7 milliards d’euros ;

- un ratio dette nette financière / Ebitda inférieur ou égal à 2,5x et le maintien d’une notation de catégorie "A" ;

- un dividende de 0,75 euro par action au titre de 2018, payable en numéraire.

La présentation de la conférence téléphonique investisseurs sur les informations financières au 31 mars 2018 est disponible sur le site internet du Groupe.