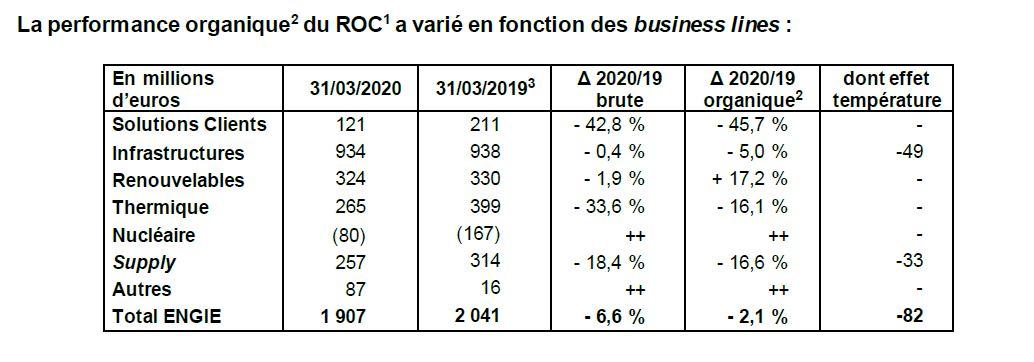

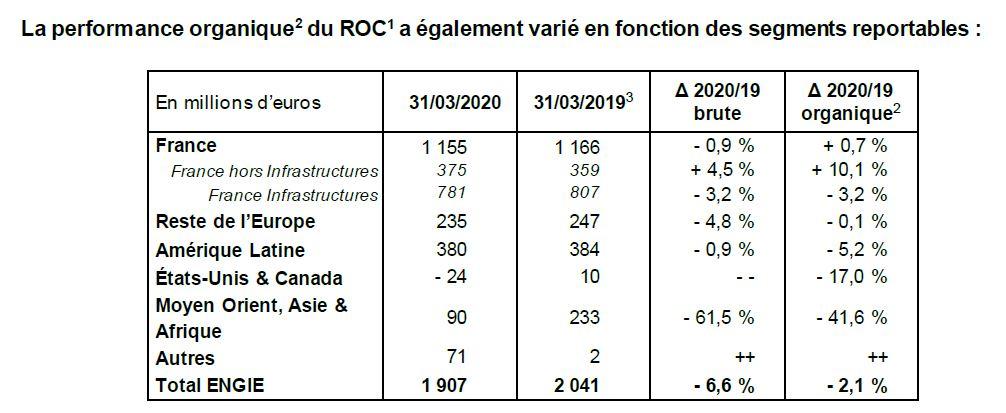

- Le ROC1 de la France a augmenté de 0,7 % en organique2, principalement en raison de l'augmentation de la production d'énergie hydroélectrique, éolienne et solaire, de l'augmentation des marges de vente d’énergie aux particuliers alors que les températures ont eu un impact défavorable sur les Infrastructures et le Supply. La crise du Covid-19 a pesé sur les performances des Solutions Clients et du Supply.

- Le ROC1 du Reste de l'Europe est resté stable en organique2 avec une augmentation des prix captés et des dépenses opérationnelles en baisse dans le Nucléaire, des conditions favorables de production pour l’éolien terrestre dans la plupart des pays européens, une amélioration du résultat des activités de commercialisation en Roumanie et le rétablissement du mécanisme de rémunération des capacités au Royaume-Uni. Ces effets positifs ont été compensés par des spreads plus faibles pour les activités Thermiques, des températures douces en Belgique et une diminution importante de la contribution des activités de Solutions Clients principalement liée à la crise du Covid-19.

- Le ROC1 de l'Amérique latine a diminué de 5,2 % en organique2, notamment en raison de la baisse de la production d'énergie hydroélectrique au Brésil et de la baisse des prix au Chili.

- Le ROC1 des États-Unis & Canada a diminué de 17 % en organique2, principalement en raison des pertes cumulées dans les activités de services des Solutions Clients et de certains effets timing dans les activités Asset-based, partiellement compensés par les contributions des actifs renouvelables mis en service au second semestre 2019.

- Le ROC1 au Moyen-Orient, en Afrique et en Asie a diminué de 41,6 % en organique2, principalement en raison de contributions en baisse dans le Supply en Australie et de l'expiration d'un contrat long-terme d'achat d'électricité en Turquie en avril 2019.

- Dans le segment Autres, l'augmentation organique2 de 37 millions d'euros du ROC1 est principalement liée aux bonnes performances des activités de gestion d'énergie (GEM) et de GTT. Ces impacts favorables ont été partiellement compensés par les difficultés de SUEZ, principalement en raison du Covid-19, et par une diminution de la vente d’énergie aux professionnels en France, en raison du climat et du Covid-19, ainsi que par les coûts de développement des nouvelles activités en croissance.

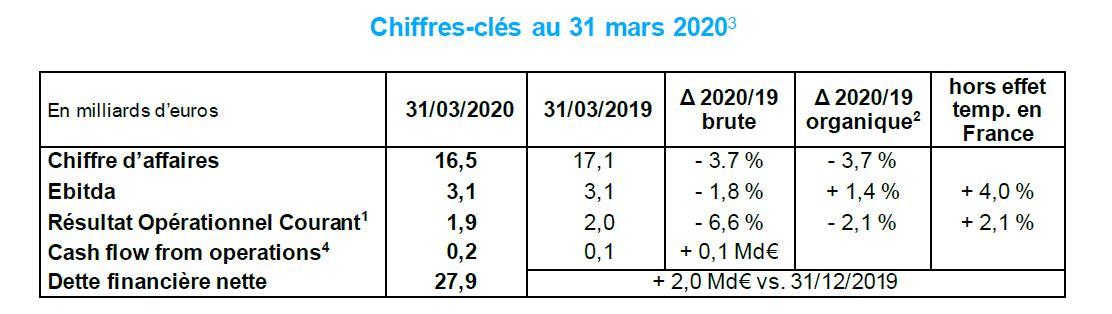

Dette financière nette de 27,9 milliards d’euros

La dette financière nette s’élève à 27,9 milliards d’euros, en hausse de 2,0 milliards par rapport au 31 décembre 2019. Cette variation est principalement due aux dépenses d’investissements réalisées dans toutes les activités du Groupe.

Les cash flow from operations4 s’élèvent à 0,2 milliard d’euros, en hausse de 0,1 milliard en raison d’effets timing des appels de marge sur produits dérivés, et d’une baisse des impôts payés.

ENGIE dispose toujours de l’un des bilans les plus solides du secteur, avec 19,2 milliards d’euros de liquidité (trésorerie nette + lignes de crédit non tirées – encours des billets de trésorerie), dont 12,7 milliards d’euros de trésorerie à fin mars.

L’émission de trois tranches obligataires pour 2,5 milliards d’euros le 20 mars dernier a encore renforcé la solidité financière d’ENGIE.

A fin mars 2020, le ratio dette financière nette / Ebitda s'élevait à 2,7x, soit une légère augmentation par rapport au 31 décembre 2019. Le coût moyen de la dette brute était de 2,80 %, soit une augmentation de 10 points de base par rapport au 31 décembre 2019.

Le ratio de la dette économique nette5 / Ebitda s’élevait à 4,3x, soit une augmentation de 0,3x par rapport au 31 décembre 2019.

Le 24 avril 2020, S&P a abaissé sa notation crédit long terme à BBB+ et sa notation crédit court terme à A-2.

Le 5 mai 2020, Moody’s a confirmé sa notation de crédit long-terme à A3 et a abaissé sa perspective de stable à négative.

Impacts de la crise du Covid-19 par business line

En ce qui concerne les impacts du Covid-19, notre estimation actuelle de la situation post-confinement est la suivante :

- Solutions Clients : nous anticipons actuellement un impact élevé du Covid-19, avec des incertitudes qui demeurent sur la durée des fermetures de sites et la levée des restrictions, l’étendue des mécanismes gouvernementaux de chômage partiel, le rythme de la reprise post-crise et l’impact des réclamations clients.

- Infrastructures : nous anticipons actuellement un impact assez faible du Covid-19, principalement lié à des effets timing car le mécanisme de régulation en France permet de récupérer sur les années suivantes le manque à gagner de 2020 dû à des volumes distribués plus faible. Des incertitudes demeurent quant au calendrier des réouvertures de sites et à l’impact de la crise sur les activités internationales.

- Renouvelables : nous anticipons actuellement un impact faible du Covid-19, car les projets, les chaînes d'approvisionnement et le fonctionnement des installations ne sont que très peu affectés. Des incertitudes demeurent sur les retards potentiels dans les mises en service et les cessions partielles d’actifs, ainsi que sur le taux de change et le calendrier de mise en œuvre de mesures et décisions favorables au Brésil.

- Thermique et Nucléaire : nous anticipons actuellement un impact faible du Covid-19. Il reste cependant des incertitudes sur l’évolution des prix de l’électricité et des spreads, sur les impacts sur la demande de certains pays et sur le calendrier de maintenance pour le Nucléaire en Belgique. A ce titre, les effectifs sont entièrement mobilisés pour sécuriser la production d’énergie et les travaux liés à l’extension de durée de vie des centrales nucléaires en cours.

- Supply : nous anticipons actuellement un impact moyen du Covid-19 sur cette activité avec des incertitudes concernant la rapidité de la reprise de la demande industrielle, la durée du gel des services aux particuliers et l’impact d’une potentielle augmentation des créances impayées.

Des plans d'adaptation et d'atténuation des impacts pour une reprise rapide

Dès le début de la crise du Covid-19, ENGIE a immédiatement mis en œuvre un plan d'action global pour assurer : (i) la santé et la sécurité des salariés du Groupe, de leurs familles et de ses prestataires, (ii) la continuité des opérations essentielles en interne et chez certains clients, et (iii) la limitation des impacts financiers et la préservation de la liquidité financière.

Des mesures volontaires ont été prises pour protéger les employés, assurer un soutien financier aux petits fournisseurs, fournir des services essentiels aux clients et maintenir un approvisionnement énergétique critique en mettant en place un plan global de gestion de crise et en instaurant le télétravail pour tous les employés dont la fonction le permet.

ENGIE a continuellement travaillé pour atténuer les impacts de la crise Covid-19 en préservant sa liquidité financière, en optimisant les investissements et en réduisant les charges d’exploitations. Une position de liquidité solide, supérieure à 19 milliards d'euros, a été atteinte, renforcée par le placement récent d'obligations, et une gestion stricte des coûts opérationnels fixes et variables a été mise en place. Le calendrier de certains projets d’investissements de croissance a été ajusté et réduit, et, lorsque cela est possible et en tenant compte des risques, les investissements de maintenance sont également réduits ou reportés.

L’examen des dépenses d’exploitation à tous les niveaux de l'entreprise en fonction des besoins, l’optimisation des partenariats avec les principaux fournisseurs, et la rationalisation des dépenses à long terme sont autant de mesures prises pour limiter la réduction des marges. Enfin, dans la mesure du possible, la variabilisation des coûts dans les Solutions Clients est également examinée avec soin avec par exemple la réduction du recours à la sous-traitance.

Accélération de la stratégie en vue d'une plus grande sélectivité

En dépit de la crise du Covid-19, ENGIE continue de progresser sur la voie de son évolution. Le changement climatique est le plus grand risque auquel notre société doit faire face dans les prochaines décennies ; ses impacts sur l'environnement mais plus généralement sur la santé, les questions politiques et économiques seront certainement beaucoup plus importants que ceux que nous connaissons actuellement. ENGIE contribuera à faire face à ce défi.

Afin d'avoir beaucoup plus d'impact sur les marchés où il opère, ENGIE augmentera sa sélectivité en termes d’activités et de présence géographique dans les prochains mois comme annoncé lors de la publication des résultats 2019. ENGIE examine de manière approfondie chacune de ses positions en fonction des exigences de rendement pour favoriser une plus grande sélectivité géographique, différenciée par secteur d'activité. L'accent stratégique sera donc davantage mis sur les marchés dont la taille actuelle ou potentielle est importante, dont les profils de croissance sont attrayants et dont le cadre réglementaire est transparent et stable.

ENGIE a l'intention de rationaliser davantage ses activités dans les Solutions Clients, en se retirant des activités à faible rentabilité ou non essentielles dans le cadre de sa stratégie.

ENGIE a affiné son objectif de sélectivité géographique en décidant de se retirer de plus de 25 pays d'ici 2021. Cela comprend aussi bien l’arrêt du développement commercial dans certains pays que celui d’activités existantes. L’impact sur le résultat opérationnel courant devrait être limité.

Perspectives financières

La crise sanitaire de Covid-19 a un impact significatif sur certaines activités d'ENGIE et sur ses clients. L'impact sur les états financiers du Groupe restant à ce stade non quantifiable et dépendant d’hypothèses quant à la durée et au profil de cette crise, ENGIE actualisera ses perspectives financières prévisionnelles en temps utile.

*************************************

La présentation de la conférence téléphonique investisseurs sur les informations financières au 31 mars 2020 est disponible sur le site internet du Groupe : https://www.engie.com/finance/resultats/2020